在經(jīng)歷了一波集中的流量與用戶增長之后�,互聯(lián)網(wǎng)醫(yī)療不得不面對變現(xiàn)問題�。2020年的行業(yè)基調(diào)是前者�,2021年則是后者。

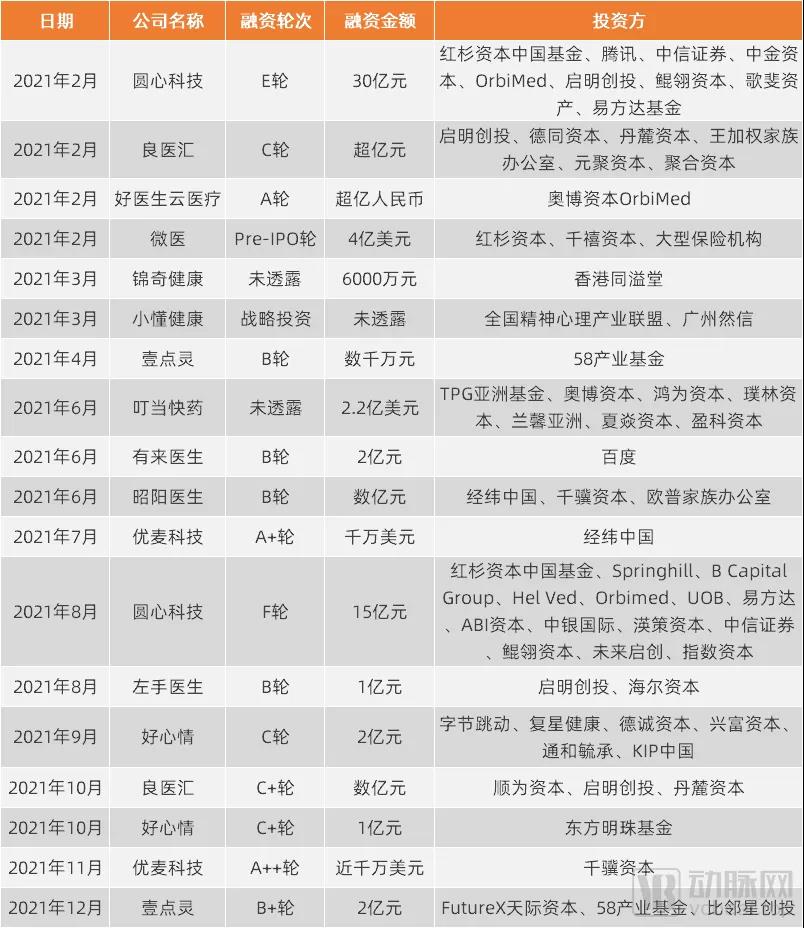

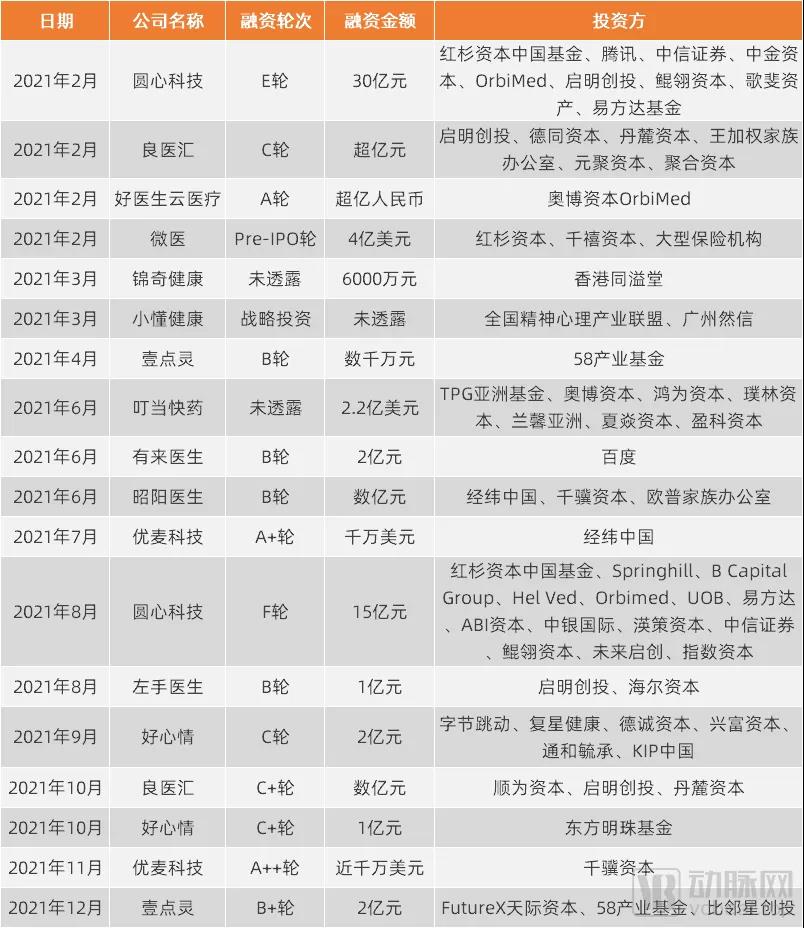

互聯(lián)網(wǎng)醫(yī)療發(fā)展至今�����,已證實單次���、低頻的問診服務(wù)無法充分滿足用戶需求���,更難以支撐企業(yè)實現(xiàn)規(guī)模營收�����。同時,互聯(lián)網(wǎng)醫(yī)療的變現(xiàn)邏輯與其他互聯(lián)網(wǎng)行業(yè)也大相徑庭����,畢竟即使擁有了用戶,也不可能總是激勵用戶看病���。縱觀2021年行業(yè)發(fā)展現(xiàn)狀�����,除了藥品銷售這類清晰的模式之外��,企業(yè)主要通過整合型醫(yī)療服務(wù)進(jìn)行變現(xiàn)路徑嘗試����,期望在同一體系下���,同時為多方用戶創(chuàng)造實際價值而獲得收入���。互聯(lián)網(wǎng)醫(yī)療在疫情期間成為線上服務(wù)“頂流”����,但在這之后����,行業(yè)多年來商業(yè)模式的嘗試與驗證到了一定階段,2021年����,業(yè)內(nèi)面對的收入增長問題更加緊迫。從已經(jīng)公布經(jīng)營數(shù)據(jù)的企業(yè)可以看到����,藥品銷售的確是實現(xiàn)規(guī)模化收入甚至實現(xiàn)盈利的最直接方式�,但各家企業(yè)也從未停下對其他付費方式的摸索。由于藥品銷售和個人支付醫(yī)療服務(wù)的方式已被業(yè)內(nèi)熟知�����,本文梳理的變現(xiàn)模式主要指的是在此之外的類型,并且以付費方來劃分���。■ 醫(yī)保付費:探索以結(jié)果為導(dǎo)向�����、按人頭打包付費的支付方式此前�����,微醫(yī)���、平安健康、醫(yī)聯(lián)等公司旗下部分互聯(lián)網(wǎng)醫(yī)院實現(xiàn)了醫(yī)保統(tǒng)籌賬戶或個人賬戶支付。2021年�����,企業(yè)所屬互聯(lián)網(wǎng)醫(yī)院新增的醫(yī)保支付不多�����,且以頭部企業(yè)為主��。2021年3月��,圓心科技集團(tuán)旗下銀川妙手互聯(lián)網(wǎng)醫(yī)院正式納入醫(yī)保定點支付機(jī)構(gòu)名單�。截至2021年底,微醫(yī)共計18家互聯(lián)網(wǎng)醫(yī)院接通醫(yī)保支付�����。2021年被納入或上線醫(yī)保支付的部分互聯(lián)網(wǎng)醫(yī)院�����,資料來源:銀川市政府官網(wǎng)�����、公開報道與北京���、上海等地公立互聯(lián)網(wǎng)醫(yī)院快速實現(xiàn)醫(yī)保支付不同�,醫(yī)保并未在企業(yè)所屬的互聯(lián)網(wǎng)醫(yī)院實現(xiàn)大規(guī)模覆蓋�,短期內(nèi)迅速接通的可能性也不大。上述醫(yī)保支付幾乎都是慢病復(fù)診的診費與藥品費用報銷���,均是按項目付費���,醫(yī)保部門對基金安全、對騙保風(fēng)險的考量自然會很重。此外���,互聯(lián)網(wǎng)醫(yī)療的醫(yī)保支付是通過其依托的實體醫(yī)療機(jī)構(gòu)申請����,本質(zhì)上是部分線下報銷往線上轉(zhuǎn)移���,從整體上看����,屬于醫(yī)保報銷的“存量空間”��,而非“增量”���。因此,對互聯(lián)網(wǎng)醫(yī)療企業(yè)來說�,實現(xiàn)慢病復(fù)診醫(yī)保報銷的意義,更多在于吸引患者更高頻次地使用平臺����,獲得疾病管理收入。2021年����,微醫(yī)在天津嘗試按結(jié)果付費的支付方式�����。由天津微醫(yī)互聯(lián)網(wǎng)醫(yī)院牽頭組建的天津市基層數(shù)字健共體部署數(shù)字化慢病管理服務(wù)���,為全市近40萬糖尿病患者提供管理服務(wù),探索醫(yī)?!鞍床》N、按人頭打包付費”等支付方式�����,根據(jù)醫(yī)療健康管理質(zhì)量考核結(jié)果�����,落實“結(jié)余留用��、超支不補”的激勵約束機(jī)制���。目前�,在按人頭付費落地幾個月后�,已實施的基層醫(yī)療機(jī)構(gòu)醫(yī)保結(jié)余率達(dá)到16%-31%�。在這種模式中�����,互聯(lián)網(wǎng)醫(yī)療企業(yè)承擔(dān)了醫(yī)?�?刭M壓力�,有動力在管理好患者的前提下,控制醫(yī)療和藥品費用�。從已公布的醫(yī)保結(jié)余率來看,是能產(chǎn)生效果的�,但具體能節(jié)省多少資金?節(jié)省的資金是否足以支撐企業(yè)運營成本����?還需經(jīng)過更長周期的實踐,通過更多數(shù)據(jù)來表現(xiàn)��。■ 商保付費:理賠直付和健康管理覆蓋面擴(kuò)大和醫(yī)保支付一樣,商保付費在互聯(lián)網(wǎng)醫(yī)療行業(yè)內(nèi)也被給予厚望。動脈網(wǎng)曾于2020年在《互聯(lián)網(wǎng)醫(yī)療+商保的四種可能性����,商保賠付有望占線上醫(yī)療支付的10%��?》一文中,梳理了商保為互聯(lián)網(wǎng)醫(yī)療患者端服務(wù)付費的情況��,當(dāng)時涉及的企業(yè)較少��。到2021年�����,頭部企業(yè)正在完善商保支付渠道����,主要包括兩種模式:一是互聯(lián)網(wǎng)門診險��,對互聯(lián)網(wǎng)門診診費及藥品費用進(jìn)行直接賠付�����;二是醫(yī)療險健康管理���,將互聯(lián)網(wǎng)醫(yī)療服務(wù)納入其中�����。2021年部分互聯(lián)網(wǎng)醫(yī)療服務(wù)相關(guān)的商保產(chǎn)品情況,來源:公開報道門診險方面�����,京東健康���、春雨醫(yī)生等公司分別與外部合作推出了覆蓋醫(yī)����、藥、險全流程服務(wù)的門診保險��,對在線問診和購藥進(jìn)行目錄內(nèi)、限額內(nèi)的賠付����。由于互聯(lián)網(wǎng)門診險幾乎都由互聯(lián)網(wǎng)醫(yī)療公司����、保險公司�、保險科技公司等多方聯(lián)合開發(fā)�����,產(chǎn)品設(shè)計與運營同步考慮了數(shù)據(jù)互聯(lián)互通、理賠流程等因素���,因此�����,幾乎都能實現(xiàn)線上就診時直接賠付��。而線下就診場景中,保險公司與醫(yī)療機(jī)構(gòu)信息互通程度低,往往還需復(fù)雜的資料搜集和報銷流程�����。在這一點上���,互聯(lián)網(wǎng)門診險優(yōu)勢顯著����。2021年��,平安健康也協(xié)同平安健康險上線了互聯(lián)網(wǎng)醫(yī)院商保直付新功能,實現(xiàn)商保與互聯(lián)網(wǎng)醫(yī)療之間的連結(jié)���。投保相關(guān)保險產(chǎn)品的用戶不僅可以通過平安健康A(chǔ)PP問診��、購藥���,還能夠享受零結(jié)算便利�����,責(zé)任內(nèi)的問診服務(wù)和藥品費用直接由平臺與保險公司結(jié)算��,實現(xiàn)商保直賠��。健康管理方面��,平安健康�、阿里健康�、京東健康等公司均有布局。2021年�,平安健康在平安壽險重疾險保單上增加“臻享RUN”系列服務(wù),保單用戶購買主力重疾產(chǎn)品后���,可享受相應(yīng)的健康增值服務(wù)���。阿里健康聯(lián)合眾安保險推出“全家保”家庭百萬醫(yī)療保險�����,融入互聯(lián)網(wǎng)醫(yī)療服務(wù)�;還推出面向乙肝患者的百萬醫(yī)療險��,串聯(lián)起肝病患者包括篩查�����、診斷���、治療用藥和保險賠付全周期的健康管理。京東健康與復(fù)星聯(lián)合健康�����、京東安聯(lián)保險等多家保險公司聯(lián)合推出“家醫(yī)?���!惫芾硇徒】惦U服務(wù),將健康險與京東健康的醫(yī)療服務(wù)��、健康管理能力相結(jié)合�。“家醫(yī)?�!痹诒kU公司提供的抗疾病風(fēng)險保障產(chǎn)品基礎(chǔ)上�����,融合“京東家醫(yī)”的管家式健康管理服務(wù),在家庭成員的疾病發(fā)生之前介入���;通過健康促進(jìn)��、健康管理服務(wù)和醫(yī)療干預(yù)方案��,降低疾病發(fā)生風(fēng)險和延緩疾病進(jìn)展���,進(jìn)而保障全家人的健康。上述產(chǎn)品均在2021年內(nèi)推出��,動脈網(wǎng)暫未從企業(yè)處獲得全面的銷售數(shù)據(jù)�����。不過�����,既往數(shù)據(jù)可以看到一些趨勢���。2020年,眾安在線嘗試了互聯(lián)網(wǎng)門診險“眾安尊享e生2020(門急診版)”以及互聯(lián)網(wǎng)醫(yī)療健康管理產(chǎn)品“眾安醫(yī)管家”之后����,2021年將互聯(lián)網(wǎng)醫(yī)院服務(wù)與更多醫(yī)療險產(chǎn)品進(jìn)行全面融合�����。據(jù)眾安在線2021半年報顯示�,截至2021年6月�����,已有超過600萬健康生態(tài)用戶的保單中含有互聯(lián)網(wǎng)醫(yī)院權(quán)益���,滲透率達(dá)約42%����,相信這一變化是互聯(lián)網(wǎng)醫(yī)療與健康險結(jié)合帶來了積極影響之后產(chǎn)生的��,商保支付或許是樂觀的方向����。■ 藥企付費:數(shù)字化營銷成為高利潤率業(yè)務(wù)互聯(lián)網(wǎng)醫(yī)療直接連接了醫(yī)生和患者,在藥品集采�����、醫(yī)保談判等政策影響下,成為藥企觸達(dá)醫(yī)生和患者�、進(jìn)行數(shù)字化營銷的渠道。目前����,除了好大夫在線這類完全將購藥需求引導(dǎo)至第三方的公司之外,頭部互聯(lián)網(wǎng)醫(yī)療企業(yè)大多涉及了藥企數(shù)字化營銷�。尤其是擁有從問診到藥品供應(yīng)鏈一系列服務(wù)渠道的公司優(yōu)勢明顯。2021年10月�����,阿里健康大藥房發(fā)布“新藥首發(fā)扶持計劃”����,為藥企提供院外市場突破口。2021年�,羅氏����、百濟(jì)神州等多家大藥企已在阿里健康自營藥店首發(fā)上線原研藥產(chǎn)品。此外����,阿里健康還與衛(wèi)材中國��、歐加隆等上百家知名藥企形成深度合作��,通過專業(yè)的數(shù)字化營銷能力幫助藥企觸達(dá)用戶���。2021年申請上市的圓心科技在招股書中披露,可向醫(yī)藥公司提供創(chuàng)新市場營銷服務(wù)���。丁香園則在2021年將旗下面向企業(yè)端的數(shù)字營銷服務(wù)作為獨立品牌運營��,品牌名為dmc(DXY Marketing Center)��,昵稱“大麥茶”�����。收入方面�����,京東健康2021年半年報顯示��,在線平臺���、數(shù)字化營銷及其他服務(wù)為19億元��,同比增長73%�����,數(shù)字化營銷服務(wù)費增加主要是由于平臺上的廣告主數(shù)量增加��。智云健康招股書顯示���,可針對與慢病管理相關(guān)的藥物為制藥公司提供數(shù)字營銷服務(wù),幫助藥企向醫(yī)院和醫(yī)生推廣藥品�,并從藥企的銷售收入中收取一定比例的服務(wù)費。截至2021年3月31日��,智云健康已與15家制藥公司簽約���,數(shù)字營銷收入也呈上升趨勢���。智云健康的藥企數(shù)字化營銷收入增長情況,來源:招股書招股書還說明�,2019年至2020年��,智云健康毛利率由11.7%增至27.7%,增長原因之一即院內(nèi)解決方案的毛利率增長�����;而院內(nèi)解決方案毛利率增長則“主要由于收入結(jié)構(gòu)持續(xù)轉(zhuǎn)變����,即來自利潤率相對較高的數(shù)字營銷服務(wù)的收入占比增加”。在互聯(lián)網(wǎng)醫(yī)療公司已經(jīng)具備了一定數(shù)量的醫(yī)生和用戶資源前提下�,進(jìn)行藥企數(shù)字化營銷是一件成本相對較低的事,成本主要是線上技術(shù)功能的開發(fā)和使用�����,無需進(jìn)行線下重資產(chǎn)投入�����,因此利潤率較高����,也在互聯(lián)網(wǎng)醫(yī)療企業(yè)中廣泛開展。不過�����,值得一提的是,2021年《互聯(lián)網(wǎng)診療管理辦法(征求意見稿)》出臺�����,禁止統(tǒng)方�、禁止藥品回扣。數(shù)字化營銷在觸達(dá)醫(yī)生�、促進(jìn)藥品銷售的過程中,還需嚴(yán)守政策底線��。■ 企業(yè)付費:使用習(xí)慣不足�,正處于初步嘗試階段此處企業(yè)付費是指企業(yè)購買互聯(lián)網(wǎng)醫(yī)療服務(wù)為員工或客戶提供福利的模式。平安健康財報顯示�,截至2021年6月,公司的產(chǎn)品包已累計服務(wù)超過3800家企業(yè)客戶��,覆蓋近百萬名企業(yè)員工�����,為員工提供定制化的健康管理方案���。2021年���,微醫(yī)遞交的招股書顯示��,與大型商業(yè)銀行合作向信用卡客戶推廣健康管理服務(wù)��,還與企業(yè)客戶合作制定員工的健康管理計劃,企業(yè)每年支付會員費��。截至2020年底��,微醫(yī)已為200多家企業(yè)客戶服務(wù)�����。此外���,好大夫在線也推出了會員制服務(wù)包�,并向銀行�、保險公司銷售,作為其員工福利����。由于目前企業(yè)健康福利尚未形成廣泛的使用習(xí)慣,且要求服務(wù)提供方具有足夠的服務(wù)能力��,正處于初步嘗試階段�����。■ 個人付費:開發(fā)與銷售健康產(chǎn)品,向消費領(lǐng)域延伸互聯(lián)網(wǎng)醫(yī)療通常都要提供醫(yī)學(xué)科普信息�,科普內(nèi)容難免會涉及健康建議,且容易對用戶形成號召力�。因此,互聯(lián)網(wǎng)醫(yī)療平臺無形中發(fā)揮了“帶貨”的作用����,甚至投入健康產(chǎn)品開發(fā)銷售中。丁香園是一個典型的案例�。丁香園將健康生活方式定位為疾病的“上游”,著力解決“上游”需求����,例如:與五谷磨房合作推出健康食品,針對鼻炎患者推出改善“紅鼻子”的鼻子紙����。2021年,還推出護(hù)膚品品牌“顏指補丁”���。2021年��,春雨醫(yī)生也在皮膚科�、兒科、營養(yǎng)科�、婦科和心理科等方面進(jìn)行了探索:皮膚科醫(yī)生與暨南大學(xué)基因藥物工程中心合作開發(fā)醫(yī)學(xué)級護(hù)膚品,營養(yǎng)科醫(yī)生與新希望集團(tuán)聯(lián)名推薦腸道益生菌新型酸奶�����。這些健康產(chǎn)品以醫(yī)學(xué)���、營養(yǎng)學(xué)等知識沉淀作為基礎(chǔ),消費屬性強�,用戶規(guī)模遠(yuǎn)大于患者本身,用戶使用頻率也高于醫(yī)療服務(wù)�����。不過����,這對互聯(lián)網(wǎng)醫(yī)療平臺在C端的影響力要求也比較高,產(chǎn)品本身也需比同類型的純消費產(chǎn)品更有競爭力�����。■ 政府付費:公共服務(wù)招標(biāo)采購,參與企業(yè)少本文主要指政府部門或醫(yī)療機(jī)構(gòu)向企業(yè)采購互聯(lián)網(wǎng)醫(yī)療相關(guān)的公共服務(wù)�����。此外��,也有政府或醫(yī)療機(jī)構(gòu)向企業(yè)采購互聯(lián)網(wǎng)醫(yī)療系統(tǒng)的模式����,本質(zhì)上屬于信息化項目采購,模式已較為成熟����,本文不進(jìn)行重點探討。前者例如微醫(yī)的“流動醫(yī)院”�,整合了公衛(wèi)體檢車、檢驗檢查設(shè)備���、互聯(lián)網(wǎng)醫(yī)院平臺����,由縣級衛(wèi)生健康部門或基層醫(yī)療機(jī)構(gòu)采購�����,用于基層醫(yī)療衛(wèi)生服務(wù)。中國政府采購網(wǎng)公告顯示����,一輛“流動醫(yī)院”車的價格約在100萬左右。截至2020年12月��,“流動醫(yī)院”已覆蓋69個縣��。不過����,微醫(yī)及其招股書暫未公布“流動醫(yī)院”車輛的具體數(shù)量�����,因此無法計算來自這項業(yè)務(wù)的收入�。在中國政府采購網(wǎng)搜索還發(fā)現(xiàn),除了微醫(yī)之外��,鮮有互聯(lián)網(wǎng)醫(yī)療公司涉足政府采購服務(wù)���。對微醫(yī)來說���,“流動醫(yī)院”也并非主要收入來源,它還承擔(dān)了在微醫(yī)數(shù)字健共體戰(zhàn)略中基層醫(yī)療服務(wù)的作用。針對以上幾種付費方���,目前還難以準(zhǔn)確掌握全面的收入情況��。但可以肯定的是�,單純對某一付費方服務(wù)難以形成規(guī)模�����,企業(yè)通常服務(wù)于多個付費方�,在這背后構(gòu)建體系化的服務(wù)。2021年�,互聯(lián)網(wǎng)醫(yī)療以整合型醫(yī)療服務(wù)為主,體現(xiàn)服務(wù)的體系化�����,以支撐各種付費方式��。即:根據(jù)患者或用戶需要��,將健康促進(jìn)�、疾病預(yù)防、診斷治療����、護(hù)理康復(fù)等各種醫(yī)療衛(wèi)生服務(wù)及其管理整合在一起�,協(xié)調(diào)各級各類醫(yī)療衛(wèi)生機(jī)構(gòu)為患者或用戶提供終身連貫的服務(wù)���。按主要的服務(wù)對象分�,可以分為三種類型���。在互聯(lián)網(wǎng)醫(yī)療發(fā)展早期�����,健康維護(hù)模式(HMO)就被行業(yè)注意到����,并作為創(chuàng)新目標(biāo)����。不過�����,HMO模式需要構(gòu)建一定數(shù)量和質(zhì)量的醫(yī)�、藥�、險資源��,吸引足夠的用戶參與��、實現(xiàn)數(shù)據(jù)互通��,才能形成相互制約的閉環(huán)��。2021年�,在前期基礎(chǔ)資源鋪設(shè)的基礎(chǔ)上,一些企業(yè)的健康維護(hù)模式更加成型����。微醫(yī)在天津建設(shè)的基層數(shù)字健共體即HMO模式,截至2021年11月�����,天津230多家基層醫(yī)療衛(wèi)生機(jī)構(gòu)已實現(xiàn)數(shù)字化升級��,累計服務(wù)患者超過21萬人����;醫(yī)、藥����、險資源及較大規(guī)模的用戶數(shù)量��、數(shù)據(jù)互聯(lián)互通得以實現(xiàn)�����,支付機(jī)制形成���,HMO模式所需要的要素更加清晰。2021年����,平安健康提出,以HMO模式為行業(yè)內(nèi)的商保�、醫(yī)保、企業(yè)����、個人等支付方渠道的用戶提供高價值醫(yī)療健康管理服務(wù)。平安健康原本就背靠平安集團(tuán)資源作為商保支付方�����,經(jīng)過近幾年的積累��,截至2021年9月���,組建起2000人的自有醫(yī)療團(tuán)隊��、4.65萬人的外部簽約醫(yī)生�����,并將二者組合為內(nèi)外部協(xié)作��、專家與普通醫(yī)生協(xié)作的醫(yī)療服務(wù)體系�����;此外���,還搭建了線上藥品商城、線下18.9萬家合作藥店的藥品供應(yīng)體系�����。■ 以慢病患者為主要對象的互聯(lián)網(wǎng)慢病管理慢病患者人群龐大��、病程長����、疾病負(fù)擔(dān)重�����,慢病管理成為互聯(lián)網(wǎng)醫(yī)療企業(yè)的必爭之地��。除了微醫(yī)�����、平安健康在其HMO服務(wù)體系中涉及慢病管理之外�����,還有一些公司以慢病管理為主要業(yè)務(wù)����,或者對此加速布局�����。2021年�����,智云健康提交上市申請�,披露了其慢病管理模式。即:圍繞慢病管理�����,為醫(yī)院和藥店提供醫(yī)療產(chǎn)品和SaaS����,為制藥公司提供數(shù)字營銷服務(wù);面向個人的解決方案中�,智云健康為患者實現(xiàn)院外監(jiān)測、問診和處方開具�。方舟健客則在2021年上線專科慢病管理健康科普平臺“方舟醫(yī)聊”�����,打造品牌醫(yī)生��,對患者進(jìn)行科普教育��,解決信息不對稱問題�����,豐富其互聯(lián)網(wǎng)慢病管理維度。2021年�,阿里健康圍繞神經(jīng)、心血管�����、腫瘤��、免疫等疾病設(shè)立了12大健康關(guān)愛中心��,并以基層為主拓展互聯(lián)網(wǎng)慢病管理服務(wù)���,截至2021年9月��,慢病用戶人數(shù)同比增長170%���,患者可獲得藥品、用藥隨訪���、用戶患教�、專屬醫(yī)生等慢病管理服務(wù)�����。同時,以慢病管理為主的精神心理領(lǐng)域在2021年發(fā)展勢頭強勁���。好心情、昭陽健康均獲得大額融資����,繼續(xù)擴(kuò)大業(yè)務(wù)規(guī)模。簡單心理���、壹點靈等互聯(lián)網(wǎng)心理健康服務(wù)平臺不僅獲得融資�����,還布局互聯(lián)網(wǎng)醫(yī)院�����,補充其整體業(yè)務(wù)中的醫(yī)療服務(wù)環(huán)節(jié)���。在精神心理領(lǐng)域,互聯(lián)網(wǎng)健康服務(wù)與互聯(lián)網(wǎng)醫(yī)療服務(wù)的分界線越來越弱���。■ 以醫(yī)療機(jī)構(gòu)收治患者為主的互聯(lián)網(wǎng)全病程管理這種模式的特征是互聯(lián)網(wǎng)企業(yè)與醫(yī)院深度合作���,線上線下患者相互導(dǎo)流���,且服務(wù)互補,重在對患者進(jìn)行院前準(zhǔn)備��、院后康復(fù)的干預(yù)�����。互聯(lián)網(wǎng)全病程管理2015年由中南大學(xué)湘雅醫(yī)院開啟����,醫(yī)院至今仍與第三方公司智醫(yī)在線共同運營全病程管理服務(wù)。據(jù)公開資料顯示���,截至2021年���,醫(yī)院已組建了100多個專病管理團(tuán)隊,參與課題2項��、發(fā)表論文20余篇�,制定單病種作業(yè)指導(dǎo)書���、單病種全病程管理路徑、及個案管理培訓(xùn)方案。微脈是早期介入互聯(lián)網(wǎng)全病程管理的實踐者之一。自2017年起��,微脈與全國多家醫(yī)院合作打造了孕、產(chǎn)��、婦�����、兒��、腫瘤��、心血管等多個重點科室的全病程?����?苿?chuàng)新管理平臺��,組織由主管醫(yī)師領(lǐng)銜�、個案管理師/療程管理師輔助的多學(xué)科團(tuán)隊����,向患者提供更高質(zhì)量����、更連續(xù)的服務(wù)��,并通過諾依曼AI人工智能技術(shù)對全病程管理服務(wù)進(jìn)行全面支持�。發(fā)展具有中國特色的管理式醫(yī)療組織(MCO)是微脈創(chuàng)新的方向。微脈持續(xù)深度實踐基于EMR (電子病歷)+ RWD (真實世界數(shù)據(jù))的DTx(數(shù)字療法)�����,正在孤獨癥家庭干預(yù)��、腫瘤并發(fā)癥管理����、阿茲海默癥干預(yù)等領(lǐng)域開展臨床驗證。當(dāng)前����,微脈已與全國數(shù)百家公立醫(yī)院合作,圍繞1000多個細(xì)分病種開展互聯(lián)網(wǎng)全病程管理服務(wù)���。圓心科技也于2021年啟動了互聯(lián)網(wǎng)全病程管理�。據(jù)其招股書顯示,公司與醫(yī)院合作����,為患者提供各種各樣針對單個疾病和患者狀況定制的病程管理服務(wù)。目前�����,圓心全病程管理平臺已經(jīng)研發(fā)運營了兩百多個病種的管理路徑��,在全國數(shù)十家醫(yī)院的各個科室進(jìn)行推廣�。醫(yī)聯(lián)在2021年將原有的慢病管理擴(kuò)大至疾病全流程管理,并完善云檢驗�、云影像����、云藥房、云醫(yī)保等云基建能力�,與多家業(yè)內(nèi)領(lǐng)軍的合作伙伴共同打造云檢驗整合服務(wù)方案,以及院外影像醫(yī)療生態(tài)體系等�����,增加資源供給���,努力構(gòu)建覆蓋“預(yù)防���、診斷��、治療��、康復(fù)”的疾病全流程管理閉環(huán)�����。同時�����,未來醫(yī)生并入醫(yī)聯(lián)后�����,其覆蓋全國16座城市的70多家全科診所�、?�?圃\所及日間手術(shù)中心將為醫(yī)聯(lián)的線上疾病管理體系提供更有力的線下支撐�����。整體上看,醫(yī)聯(lián)也更具有互聯(lián)網(wǎng)全病程管理的特質(zhì)��。盡管以上三種模式針對人群和服務(wù)內(nèi)容各有側(cè)重���,但其中仍存在重合�。例如�,慢病患者占比本來就較高,因此�����,健康維護(hù)模式中也會針對慢病患者���;同時����,慢病患者也可能因并發(fā)癥住院治療���,成為互聯(lián)網(wǎng)全病程管理的服務(wù)對象。因此���,三種模式是相對區(qū)分���,并不絕對�,劃分的意義在于分析各家企業(yè)的戰(zhàn)略重點�,也能看到其構(gòu)建整合型醫(yī)療服務(wù)、進(jìn)行體系化布局的共性��。資本方面����,2021年互聯(lián)網(wǎng)醫(yī)療一級市場融資18起,總?cè)谫Y額97億元��;與2020年的16起��、167億有一定差距��。2021年�����,微醫(yī)���、智云健康����、叮當(dāng)快藥、圓心科技四家公司已向港交所提交招股書申請上市��,但目前均無上市的確定性消息傳出���。2021年互聯(lián)網(wǎng)醫(yī)療企業(yè)融資情況(以自建了互聯(lián)網(wǎng)醫(yī)院的平臺統(tǒng)計)���,數(shù)據(jù)來源:動脈橙此外,港股三家互聯(lián)網(wǎng)醫(yī)療企業(yè)表現(xiàn)不盡如人意���,股價下跌����。這不僅僅只是給三家公司帶來挑戰(zhàn)�����,更是給行業(yè)帶來巨大挑戰(zhàn)����。業(yè)內(nèi)人士認(rèn)為���,投資者對數(shù)字醫(yī)療的期許相當(dāng)高���,認(rèn)為這些公司未來會產(chǎn)生顛覆性影響����,因此給予其較高的估值�。不過,從2021資本市場的形勢看�,投資者對互聯(lián)網(wǎng)醫(yī)療的態(tài)度逐步回歸理性。那么��,“顛覆性影響”應(yīng)該是怎樣的��?此前業(yè)內(nèi)也有過關(guān)于互聯(lián)網(wǎng)是否能夠“顛覆”醫(yī)療服務(wù)的爭論��。既然互聯(lián)網(wǎng)醫(yī)療強調(diào)了“醫(yī)”字��,那么回答這個問題就需要站在當(dāng)前醫(yī)療衛(wèi)生體系的整體走向來看�,而非僅從技術(shù)層面探討能否“顛覆”。當(dāng)前�����,老齡化���、慢性病等帶來的疾病負(fù)擔(dān)重�����,各支付方壓力大����;醫(yī)療資源總量不足、分布不均�����,而未來要實現(xiàn)包括醫(yī)療服務(wù)在內(nèi)的公共服務(wù)均等化��。實現(xiàn)途徑即:疾病的源頭防控���,醫(yī)療資源相對充足可及�,以及各方費用控制�����?�;ヂ?lián)網(wǎng)醫(yī)療無論是技術(shù)創(chuàng)新還是模式創(chuàng)新�����,應(yīng)該在與宏觀趨勢保持一致的前提下談“顛覆”���。正如本文梳理的內(nèi)容���,互聯(lián)網(wǎng)醫(yī)療在服務(wù)模式、付費方等方面�����,已有體系化的布局���,是否能將它們?nèi)诤蠟榉洗筅厔莸哪J??是仍需面對的問題��。

文章來源:動脈網(wǎng)