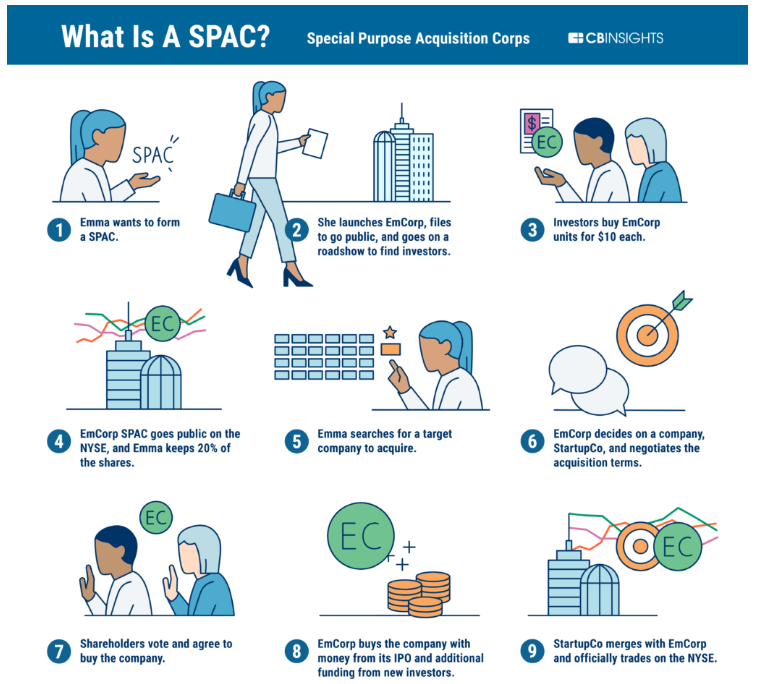

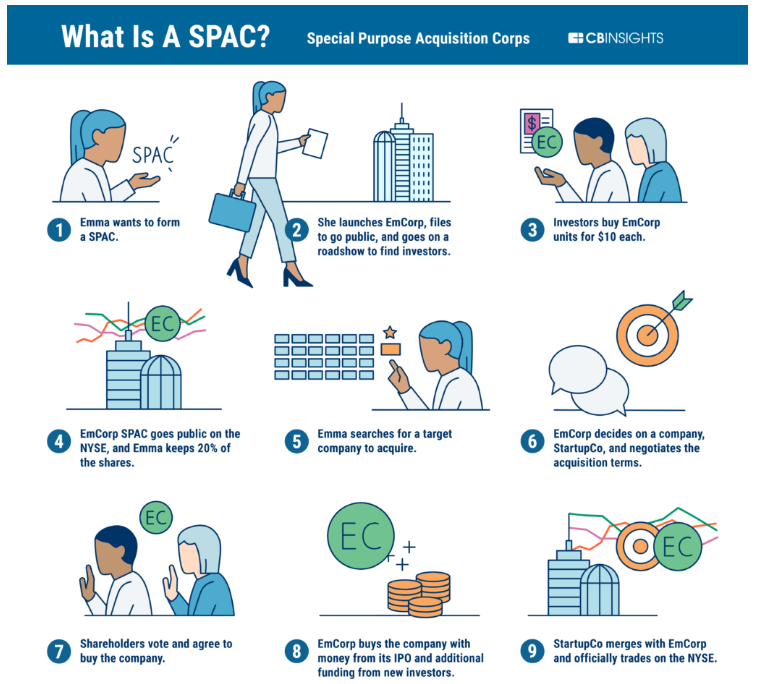

今年以來����,生物醫(yī)藥領(lǐng)域的融資十分活躍�����,眾多醫(yī)藥企業(yè)通過IPO完成了新一輪融資����。但有這么一類公司,剛剛成立不久��,公司也還沒有開展任何業(yè)務(wù)�,卻也可以通過IPO完成融資��。這些企業(yè)被稱為SPACs,最近CB Insights發(fā)布了文章What Is A SPAC,詳細的介紹了這種融資模式����。SPAC是英文特殊目的收購公司(special purpose acquisition company)的縮寫,SPAC通常為shell公司�,在開展實質(zhì)業(yè)務(wù)之前就可以進行IPO��。之后利用IPO籌集的資金對其他公司進行收購或并購��。截至今年10月15日�,SPAC IPO數(shù)量已經(jīng)達到141起�,是2019年總數(shù)58起的2倍多[1]��。SPAC這種模式��,具體又是怎么工作的呢����?SPAC的發(fā)起人通常為在行業(yè)內(nèi)具有豐富從業(yè)經(jīng)驗的個人或團隊。在IPO前,SPAC也需要完成正常的備案過程���,但因為公司還沒有運營實質(zhì)業(yè)務(wù),這一過程會更加快速��。在IPO的過程中�,SPAC公司會籌集到后期對其他公司進行收購或并購所需的資金。一旦完成IPO�,SPAC就可以開始尋找目標公司進行收購。通常�����,SPAC可以收購的公司類型沒有限制��,但多數(shù)SPAC會在IPO之前就宣布目標行業(yè)。通常情況下���,SPAC必須在IPO后的12至24個月內(nèi)簽署收購或并購意向書�����。否則����,SPAC將關(guān)閉�,并將籌集的資金退還給投資者。而在SPAC與被收購企業(yè)達成收購協(xié)議后��,被收購企業(yè)也需要通過監(jiān)管機構(gòu)的審查才能做為SPAC公司的一部分上市�,這一過程也被稱為去SPAC過程(DE-SPAC)。與傳統(tǒng)的IPO過程相比�����,被收購企業(yè)可以在更短的時間內(nèi)完成上市過程����。

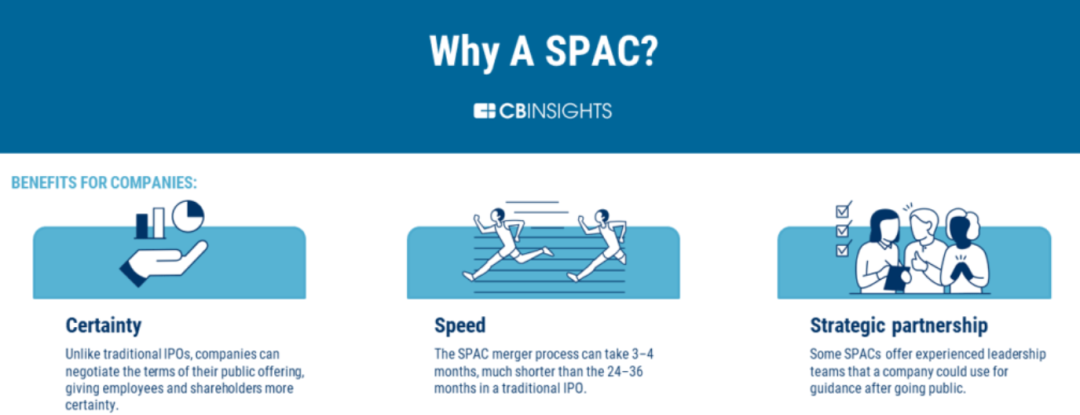

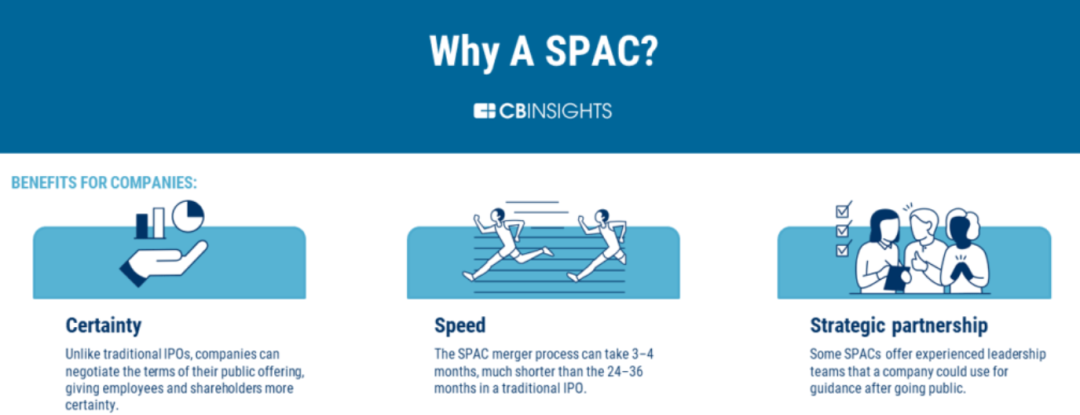

相較于傳統(tǒng)的IPO,選擇SPAC上市的企業(yè)有哪些優(yōu)勢呢����?與傳統(tǒng)的IPO相比����,通過SPAC上市的企業(yè)在交易的過程中擁有更多的主動權(quán)�;傳統(tǒng)的IPO過程可能需要24-36個月才能完成,而SPAC上市��,所需要的時間更短�,通常3-4個月就能完成;此外����,通過SPAC方式上市的企業(yè)也更容易找到戰(zhàn)略合作伙伴。

今年以來�����,多家生物醫(yī)藥領(lǐng)域的著名投資機構(gòu)成立以收購新銳生物醫(yī)藥企業(yè)為目的的SAPC��,并通過IPO完成了融資��,其中包括RA capital�����、5AM Venture��、Casdin Capital等機構(gòu)����。另一方面,更多的新銳企業(yè)也選擇通過被SPAC公司并購的方式上市�。8月,致力于中樞神經(jīng)疾病領(lǐng)域的治療藥物研發(fā)的Cerevel Therapeutics公司就選擇通過這種方式上市�。這種模式未來將如何改變生物醫(yī)藥企業(yè)的融資方式,我們也將拭目以待��![1] What Is A SPAC? Retrieved November 11, 2020, from https://www.cbinsights.com/research/report/what-is-a-spac/